Private equity-bransjen har dratt inn over 1.000 milliarder dollar i bonuser de siste 25 årene, ifølge Oxford-professor Ludovic Phalippou.

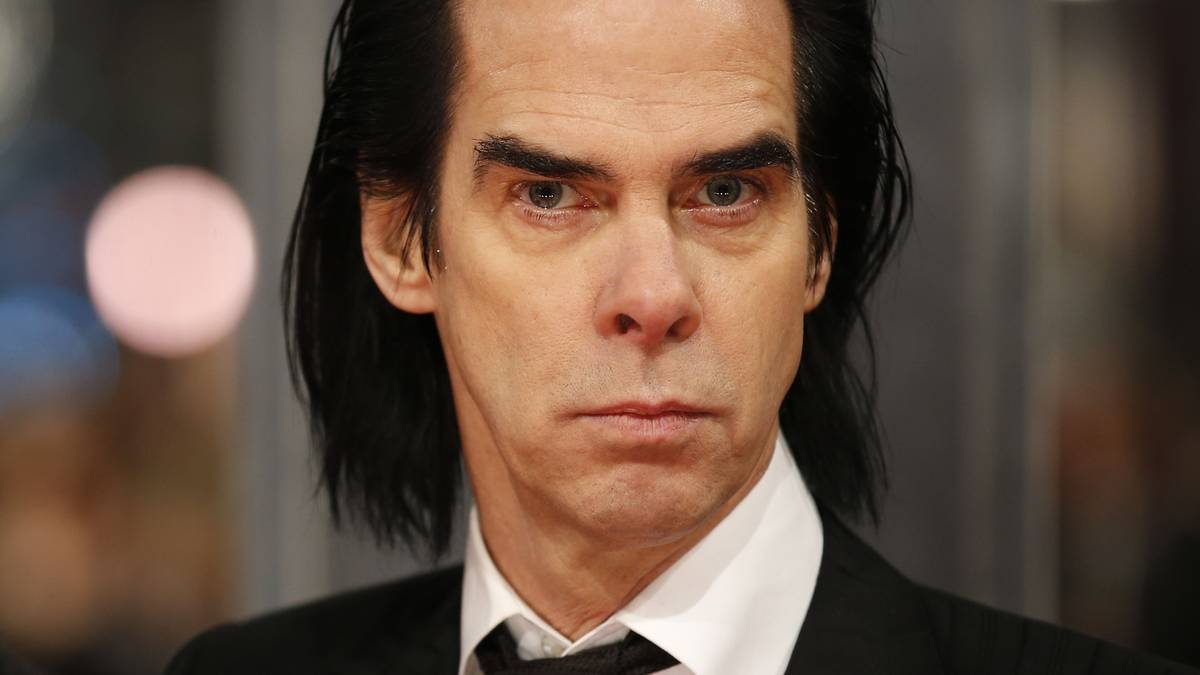

Foto: Said Business School, Oxford University

Foto: Said Business School, Oxford UniversityPublisert: Publisert:

Nå nettopp

Kortversjonen

- Private equity-bransjen har dratt inn over 1.000 milliarder dollar i resultatbaserte bonuser («carry») de siste 25 årene, ifølge Oxford-professor Ludovic Phalippou.

- Store selskaper som Blackstone, Carlylye, CVC og KKR er blant de som bidrar til dette høye tallet.

- Phalippou kritiserer den lave skattleggingen av bonuser i bransjen. «Carry» eller bonuser blir sett på som kapitalgevinst og skattlegges dermed med 28%, i motsetning til vanlig inntektsskatt på 45% i Storbritannia.

- Rapporten påpeker også at avkastningen mellom de store private investeringsselskapene er lik, og at høyere bonuser ikke nødvendigvis følger av høyere avkastning.

- Det er 100 registrerte private equity-relaterte dollarmilliardærer i dag, en økning fra null i år 2000.

Oppsummeringen er laget av AI-verktøyet ChatGPT og kvalitetssikret av E24s journalister

Den internasjonale private equity-bransjen, anført av giganter som amerikanske Blackstone, Carlyle, CVC og KKR, har de siste 25 årene dratt inn over 1.000 milliarder dollar i resultatbaserte bonuser.

Det anslår finansprofessor Ludovic Phalippou ved Oxford University i en fersk forskningsrapport.

Anslaget inkluderer både utbetalte og opptjente resultatbaserte bonuser eller resultathonorar, omtalt som «carry».

– Gigantisk tall

Finansprofessoren har i mer enn 20 år forsket på private equity (PE), eller private eierfond.

Han hadde forventet at bonusanslaget ville passere 1.000 milliarder dollar ved årsskiftet. Det ble bekreftet da informasjonen fra de ulike selskapene ble tilgjengelig tidligere i vår.

– Så jeg antar at det er en gradvis overraskelse. Men ved første øyekast så føltes 1.000 milliarder som et gigantisk tall. Jeg dobbeltsjekket, og det ga mening, sier Phalippou til E24.

Amerikanske multimillardærer

Slik oppsummerer han rapporten «The Trillion Dollar Bonus of Private Capital Fund Managers»:

- PE-selskaper har de siste 25 årene samlet utbetalt eller videreført resultatbaserte bonuser på over 1.000 milliarder dollar

- Tre fjerdedeler går til USA-baserte selskaper, mens mindre enn en tredjedel av den investerte kapitalen kommer derfra

- Det finnes i dag nærmere 100 registrerte PE-relaterte dollarmilliardærer med en samlet formue på 450 milliarder dollar, mot ingen ved år 2000

- De 14 rikeste står for omkring halvparten, og er alle amerikanere

«Disse funnene kan bidra til globale debatter om beskatning av bonuser (carry) og om nye årsaker til formuesulikheter», skriver Phalippou.

Foto: ARND WIEGMANN / Reuters / NTB

Foto: ARND WIEGMANN / Reuters / NTBAnses som kapitalgevinst

Bransjens avlønninger og bonusutbetalinger har vært gjenstand for kritikk, ikke minst i Storbritannia.

Eierfondenes struktur gjør at bonusene skattlegges som kapitalgevinst med 28 prosent, mot normal inntektsskatt på 45 prosent.

Det poengterer også Financial Times, som var først til å omtalte Phalippous rapport onsdag.

«Besparelsene utgjør flere hundre milliarder dollar med dagens skattenivåer», skriver FT.

– Vanskelig å forstå

Oxford-professoren bærer ved til bålet.

– Som jeg skriver i boken min, er det vanskelig for meg å forstå hvordan en betaling du mottar for gode prestasjoner kan omklassifiseres som kapitalgevinst, sier Phalippou til E24.

Han legger til at skatteeksperter mener at spørsmålet er langt mer sammensatt.

– Kanskje. Den enkleste og kanskje eneste gjennomførbare løsningen er å ha en unik skattesats, for eksempel en tredjedel eller en fjerdedel for alt, uansett inntektskilde, flatt, sier professoren.

– Nytt faktum

Rapporten fastslår også at avkastningen blant de store private investeringsselskapene er «overraskende» like.

«Vi mener at dette i seg selv er et nytt og interessant faktum. Dette faktum innebærer at forskjellene i «carry» mellom selskapene hovedsakelig gjenspeiler forskjeller i hvor mye penger som forvaltes, og ikke forskjeller i absolutte prestasjoner (TVPITVPITotal Value to Paid In - Forholdet mellom nåverdien av gjenværende investeringer i et fond, pluss den totale verdien av alle utbetalinger til dags dato, i forhold til den totale kapitalen som er innbetalt til fondet til dags dato)», skriver professoren.

Han legger til at korrelasjonen mellom «carry» og avkastningsindikatorer som internrenten (IRRIRRInternal rate of return - et mål som brukes i finansiell analyse for å estimere lønnsomheten av potensielle investeringer. Internrenten er en diskonteringsrente som gjør at netto nåverdi (NPV) av alle kontantstrømmer blir lik null i en diskontert kontantstrømanalyse) eller TVPI er null.

«Selskaper med høyere bonus (carry) har ikke nødvendigvis høyere avkastning», konkluderer professoren.

Les også

Elon Musk om Oljefondet-nei til gigalønn: – Ikke greit

Ikke imponert

Rapporten viser at de store private kapitalselskapene over fire til fem år gir rundt 1,6 dollar tilbake for hver dollar de får inn fra investorene sine.

Dette er på linje med den forventede langsiktige avkastningen for det amerikanske aksjemarkedet, påpeker Phalippou overfor FT.

«Det er vanskelig for meg å se på disse tallene og bli forbløffet. Virker det ekstraordinært? De 1.000 milliardene virker ganske ekstraordinære. Det samme gjelder ikke for avkastningen. Det er bra, men det er ikke noe å skrive hjem om», sier han til avisen.

Les på E24+

Skal Oljefondet få investere i «private equity»? Her er argumentene for og imot

Oljefond-nei

Phalippou anses som en ledende ekspert på PE-bransjen, og har skrevet boken «Private Equity Laid Bare».

I 2011 hyret Finansdepartementet ham inn for å gi råd i spørsmålet om å åpne Oljefondet for investeringer i private equity.

Tidligere i år sa regjeringen nei til å la Oljefondet investere i unoterte aksjer, som ville ha åpnet for investeringer i denne bransjen.

Bakgrunnen var blant annet en bekymring for høye honorarer og fondets omdømme.

Finansdepartementet holder likevel muligheten åpen for slike investeringer i fremtiden, og har nedsatt en komité for å vurdere risikoen nærmere.

Les også

Tesla-aksjen hopper: Elon Musk hevder støtte for gigantisk lønnspakke

Les også

Foreløpig nei til unoterte aksjer i Oljefondet: Bekymret for høye honorarer

Les også

Tangen om unoterte aksjer: – Har sagt det som har vært min mening

Les også

5 months ago

80

5 months ago

80

English (US)

English (US)