Foto: Lucas Jackson / Reuters / NTB

Foto: Lucas Jackson / Reuters / NTBAmazon har fått 14, Meta 12 og Apple 5. Vi snakker om forslag fra aksjonærene på selskapenes generalforsamlinger. Oljefondet fremmer også aksjonærforslag, men bryr egentlig selskapene seg?

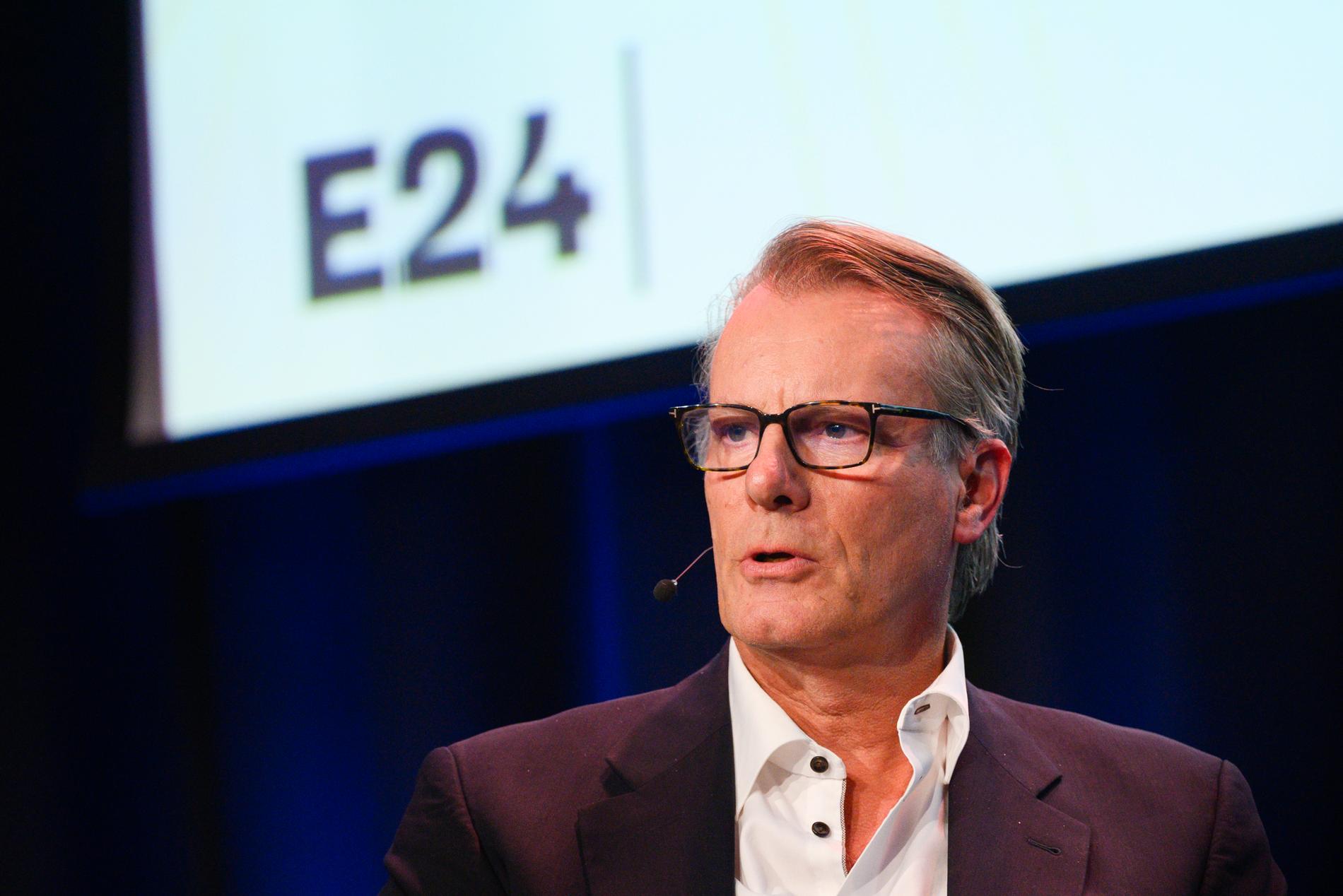

Carine Smith Ihenacho

Direktør for eierskap og etterlevelse, Norges Bank Investment Management

Publisert: Publisert:

Nå nettopp

E24s faste spaltister skriver jevnlig og gir uttrykk for sine egne holdninger.

Oljefondet er en av verdens største aksjeeiere. I snitt eier vi 1,5 prosent av alle børsnoterte selskaper i hele verden. Det å være en aksjeeier gir oss rett til å delta på selskapene generalforsamlinger, hvor vi kan stemme på forslag og fremme våre egne.

Vi er nå midt inne i årets stemmesesong. For en investor er det perioden mellom mars og juni der de fleste børsnoterte selskaper har generalforsamling. Der stemmer aksjonærene på flere viktige saker, inkludert hvem som skal sitte i selskapenes styrer og lederlønn. I fondet stemmer vi årlig på over 100 000 forslag.

De fleste sakene som kommer opp på generalforsamlingen er bestemt av selskapene selv, men aksjonærene har også rett til å fremme saker – såkalte aksjonærforslag.

Den største spenningen i stemmesesongen er gjerne knyttet til nettopp disse aksjonærforslagene. De siste årene har vi sett forslag om alt fra grisers velferd (McDonalds), til kunstig intelligens (Alphabet) og antibiotikaresistens (Restaurant Brands International).

Les på E24+

Daron Acemoglu: Ikke tro på AI-hypen

De fleste selskaper er ikke spesielt glad i å få aksjonærforslag. De synes gjerne det er en irriterende innblanding fra aksjonærene i selskapets virksomhet, kanskje fra småaksjonærer som kjører en kampanje på en bestemt sak de er opptatt av.

Men aksjonærforslag er en viktig kanal for aksjonærer til å fremme sitt syn på hvordan styret og ledelsen driver selskapet. Som en langsiktig eier er Oljefondet svært opptatt av nettopp dette. Vår jobb er å skape størst mulig avkastning på investeringene vi gjør på vegne av det norske folk. Da er det viktig for oss at selskapene drives så godt som mulig.

I USA har mange aksjonærforslag de senere årene foreslått endringer i selskaper, særlig i retning av å drive mer bærekraftig og ta økende hensyn til klimarisiko. Fondet ga for noen år siden ut en klimahandlingsplan, hvor vi blant annet går inn for å fremme aksjonærforslag mot selskaper som ikke tar tilstrekkelig hensyn til klimarisiko. Det gjorde vi i fjor og har også gjort i år.

Klimarisiko er en finansiell risiko i mange bransjer. I år fremmet vi aksjonærforslag i de tre amerikanske olje- og gass selskapene Targa Resources, Cheniere Energy og Kinder Morgan. Alle disse selskapene har høye klimagassutslipp, men ingen av dem har satt noen mål om reduksjon. Vi ba om at selskapene skulle sette seg slike mål, uten å si noe om hva er hvor ambisiøse de burde være. Vi ønsker å påvirke selskapene i en retning, men ikke detaljstyre.

Les på E24+

Nancy Qian: TikTok tok feil om USA

Som vanlig med aksjonærforslag, startet prosessen mange måneder før generalforsamlingen. Når selskapene er kjent med hva vi ønsker å foreslå, har de tre muligheter: De kan enten la forslaget gå rett til avstemming, forhandle med forslagsstillerne, eller prøve å unngå at forslaget kommer opp.

Amerikanske selskaper vil vanligvis be om råd fra det amerikanske finanstilsynet, Security and Exchange Commission, om hvorvidt det er grunnlag for å bare se bort fra forslaget. De kan også saksøke forslagsstillerne for å forsøke få en dom som bekrefter retten til å ignorere forslaget. Exxon Mobil tok nylig dette aggressive skrittet mot aksjonærene Follow This og Arjuna Capital som ønsket å fremme et forslag om klimarisiko.

Vi gikk i dialog med alle tre selskapene. Det var interessante og konstruktive møter, hvor vi fikk fremmet våre synspunkter. Det var detaljerte diskusjoner om hva selskapene allerede gjør, og argumentene for og imot å gjøre mer. Etter disse møtene valgte vi å trekke våre aksjonærforslag mot Targa Resources og Cheniere Energy. Ett av selskapene var godt på vei med å utarbeide mål, og lovte å rapportere mer om dette offentlig. Det andre selskapet redegjorde grundig for hvordan de gjorde det de kunne akkurat nå. Vi kom til at de har tilstrekkelig oppmerksomhet på klimarisiko, selv om de ikke har satt konkrete utslippsmål.

Vi kom dessverre ikke like langt med Kinder Morgan. I forrige uke hadde selskapet sin generalforsamling. På agendaen var vårt aksjonærforslag om at selskapet skal sette reduksjonsmål for klimagassutslipp. For første gang bestemte vi oss for å stille selv på generalforsamlingen og presentere forslaget vårt. Vi var litt spent på hvilken mottagelse vi ville få i oljebyen Houston, men ble tatt godt imot av både selskapets ledelse og styre.

Hvordan gikk det så med forslaget vårt?

Resultatet kom rett etter at møtet var ferdig. Vi fikk 31 prosent av stemmene. 13 prosent av selskapet er eid av styrelederen og andre innsidere, så av det som kalles «free float», fikk vi 36 prosent av stemmene.

Aksjonærforslag får sjeldent flertall, så oppslutningen var høy sammenlignet med det som er vanlig. Vi var fornøyde med utfallet. Det viser at en stor del av aksjonærene fortsatt er opptatt av at selskaper må ha kontroll på klimarisiko, på tross av at dette er mer omstridt i USA enn vi er vant med fra Europa.

Å utøve eierskap som aksjonær er en balansegang mellom å si det vi mener om hvordan selskapet drives, foreslå endringer vi mener er til selskapets beste, og samtidig ikke detaljstyre. Det er ikke aksjonærenes rolle og mene noe om alle detaljer i hvordan et selskap drives. Samtidig er det en viktig del av aksjonærdemokratiet at aksjonærene kan stille forslag og stemme på generalforsamlingen.

I USA er ikke aksjonærforslag bindende for selskapet. Det er opp til selskapene selv å sørge for de endringene som skal til for å møte aksjonærenes forventninger. Derfor er god dialog og oppfølging av selskapene er viktig del av jobben vi gjør for å skape finansiell avkastning.

Eierskapsarbeid er en maraton og ikke en sprint. Små endringer i riktig retning fører på sikt til bedre selskaper og markeder. I det arbeidet spiller aksjonærdemokratiet en viktig rolle.

Dette er E24s faste spaltister

Alle spaltene kan leses her.

Sophia Adampour

Sophia Adampour er grunnlegger av teknologihuben Verse. Skriver først og fremst om teknologi.

Ine Marie Eriksen Søreide

Leder i Stortingets utenriks- og forsvarskomité (Høyre). Tidligere forsvarsminister og utenriksminister.

Carine Smith Ihenacho

Direktør for eierskap og etterlevelse, Norges Bank Investment Management, populært kalt Oljefondet.

Espen Barth Eide

Utenriksminister (Ap). Tidligere klima- og miljøminister.

Asle Toje

Utenrikspolitisk kommentator og forsker.

Mathias Fischer

Daglig leder i Initiativ Vest. Tidligere journalist og politiker.

Lina Strandvåg Nagell

Leder for Prosjekter og EU-Politikk ved Bellonas Brussel-kontor. Skriver spalten Fra Brussel om hva som skjer i unionen.

George Riekeles

Assisterende direktør ved den Brussel-baserte tenketanken European Policy Center (EPC). Før dette var han blant annet diplomatisk rådgiver for EUs sjefforhandler under Brexit. Skriver spalten Fra Brussel om hva som skjer i unionen.

Johan Andresen

Styreleder og investor i Ferd-konsernet, med et ekstra engasjement for sosialt entreprenørskap.

Bettina Banoun

Advokat, dr.juris. og partner i Wiersholm. Også medlem av Skatteutvalget.

Martin Schütt

Gründer og daglig leder i Askeladden & Co.

5 months ago

32

5 months ago

32

English (US)

English (US)