To amerikanske konkurser bekymrer Andrew Bailey som vil undersøke om de forteller «noe grunnleggende» om den private finanssektoren.

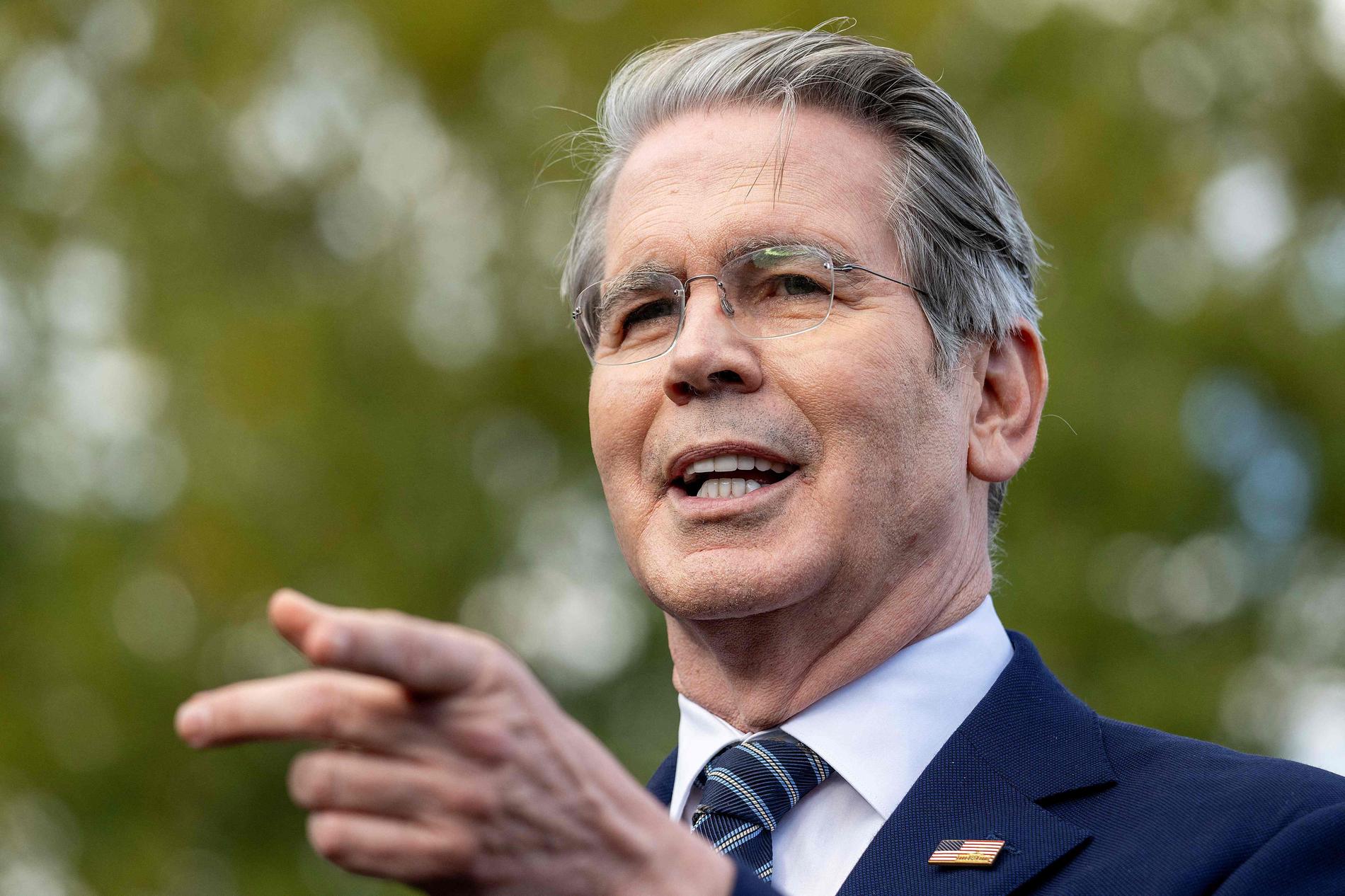

Foto: Alastair Grant / Reuters / NTB

Foto: Alastair Grant / Reuters / NTBPublisert: Publisert:

Nå nettopp

Bank of England-sjef Andrew Bailey sa tirsdag at banken planlegger å kjøre en stresstest av private equityprivate equitySåkalte private equity-fond (på norsk ofte omtalt som "aktive eierfond" eller "oppkjøpsfond") investerer i selskaper utenfor børs for så å videreutvikle dem og gjøre dem mer lønnsomme- og kredittfirmaer, ifølge britiske medier.

Årsaken er kollapsen til de to amerikanske selskapene First Brands og Tricolor, som Bailey frykter kan være et tegn på større problemer i verdens finansielle system.

Sentralbanksjefen sier det er uklart om konkursene er engangshendelser eller om de kan sees som «kanarifuglen i gruven», skriver BBC.

Les på E24+

Ekspertene: De mest attraktive aksjene i 2026

Bildeler og kakerlakker

Bildelleverandøren First Brands Group og Tricolor, som leverte billån til høyrisikokunder, gikk begge konkurs i september.

Tilfellene førte til bekymring for slappe utlånsstandarder i kredittmarkedene og hvilke bredere ringvirkninger det kan få.

Flere store banker på Wall Street var eksponert mot selskapenes gjeld, og har måttet ta store tap som følge av konkursene.

– Når du ser én kakerlakk, er det sannsynligvis flere, og derfor bør alle være advart om denne, sa Jamie Dimon, sjef i JPMorgan i en samtale med analytikere i forrige uke, ifølge Reuters.

Storbanken skrev ned verdier for 170 millioner dollar i tredje kvartal knyttet til konkursen i Tricolor, og har sagt at den gjennomgår sine kontrollmekanismer.

– Et åpent spørsmål

Bailey sa tirsdag til en komité i det britiske Overhuset at situasjonen vekker bekymringsfulle minner til den såkalte subprime-krisensubprime-krisenSubprime-lån er lån til lånetakere med lav kredittverdighet (som ikke får lån på vanlige betingelser på grunn av dårlig tilbakebetalingsevne). som startet finanskrisen i 2008, ifølge The Guardian.

Sentralbanksjefen undret seg over om konkurstilfellene i USA forteller «noe mer grunnleggende» om den private finanssektoren, eller om de er to særegne tilfeller.

– Jeg tror det fortsatt er et veldig åpent spørsmål i USA. Jeg tror det er et spørsmål vi må ta veldig alvorlig, sa Bailey, ifølge BBC.

Han mener måten private lån gis på begynner å bli «det som tidligere ble kalt en slags oppdeling og oppstykking av lånestrukturer».

– Hvis man var involvert før finanskrisenfør finanskrisenI forkant av finanskrisen ble lån med dårlig sikkerhet delt opp og solgt som verdipapirer til investorer i finansmarkedet. Slike sammensatte spareprodukter var en bakenforliggende årsaken til krisen. , begynner alarmklokkene å ringe på det tidspunktet, la Bailey til.

Visesentralbanksjef Sarah Breeden sa Bank of England tar sikte på å gjennomføre den planlagte stresstesten i løpet av ni til tolv måneder.

Deltagelse vil være frivillig, ettersom sentralbanken ikke direkte kan regulere mange av de involverte selskapene, skriver Reuters.

3 hours ago

2

3 hours ago

2

English (US) ·

English (US) ·